上海浦东启动知识产权投贷联动基金与增信增贷计划

知识产权更值钱了(样本)

|

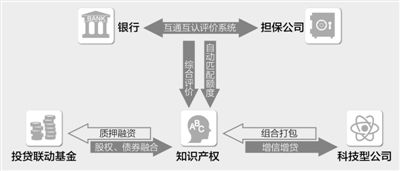

制图:张芳曼 |

最近,注册资本只有1590万元的上海宇昂水性新材料科技股份有限公司,意外获得了200万元的银行贷款,“至少可以增加500万元的销售额。”董事长王宇难掩笑意。这一切,均得益于上海浦东推出的知识产权增信增贷计划。

全国首个知识产权投贷联动基金今年3月在上海浦东启动,同步启动的还有浦东新区知识产权增信增贷计划,为配合该计划,浦东开发的国内首个知识产权标准化债权融资产品同时面世。

增信增贷

不必质押就能贷款

位于张江高科技园区的宇昂公司,研发的水性新材料为高端医药消毒剂,替代传统的碘酒、碘伏,特别对烧伤、手术时内脏消毒有效,“而且无刺激、不疼痛,还不会产生二次污染。”王宇说,“全球拥有类似知识产权的只有三家企业,另两家是德国和美国的大企业。”

作为科技型企业,宇昂公司最大的资产就是人才和知识产权,厂房都是租赁的。“我们公司注册资本才1590万元,建一个厂房至少得3000万元。”不仅如此,公司还时常面临流动资金不足的局面。“有不少国际订单找到我们,但我们不敢多接,因为产品销售到售款回笼,中间有1—3个月的时间,会占用大量流动资金。”

不过,通过浦东知识产权增信增贷计划获得的200万元银行贷款,为宇昂公司在雪中送了炭。

这项计划由中国银行上海分行、上海银行、上海浦东科技融资担保有限公司和浦东新区知识产权融资促进会共同参与,旨在进一步降低小微企业融资成本。

参与者还共同开发设计出了一套融保互通互认的知识产权评价体系,推出了国内首个知识产权标准化债权融资产品。

目前由于银行和担保公司各有一套评价体系,彼此不同也不通,市面上知识产权融资产品存在定制化、个例化的局限。而新评价体系,打通了银行与担保间的壁垒,综合评价企业知识产权的价值,评分结果又自动匹配融资额度,从而在真正意义上实现了产品标准化、业务规模化。知识产权融资周期也明显缩短,从原来的40个工作日减少至5—10个工作日。

宇昂公司正是参与了增信增贷计划的试点,不必质押,“凭空”就增加了200万元贷款。

信用背书

推动完成4500万元融资

“增信增贷计划,我们企业受益更多。”上海占空比电子科技有限公司总经理李明峰说。

占空比是一家无厂房的集成电路设计公司,主要设计研发LED灯的驱动芯片,拥有芯片部分核心技术,与全球著名照明品牌都有合作。

年前企业拿到了一张巨额订单,但是研发的相关产品尚未完成最后的稳定性测试,而资金出现了缺口。如果没有资金及时注入,订单肯定“黄”了。

和宇昂公司一样,通过增信增贷计划试点,占空比额外获得了200万元的银行贷款,解决了资金瓶颈。

不久,李明峰发现,企业受益的远不止这200万元。

占空比处于迅速成长期,急需发展资金,企业准备第二轮大规模融资。正在这时,浦东知识产权评价体系为企业打出了“高分”,“这给了我们企业最好的信用背书”,李明峰说,有了这一背书,不少投资机构看好占空比。

最后,在浦东新区知识产权融资促进会的牵线搭桥下,企业圆满实现第二轮融资,融资规模达4500万元。

一边投资“加法”连连,一边优惠“减法”不断。

增信增贷计划中,银行、担保机构共同让利知识产权小微企业,浦东新区政府对评价费、财务成本等予以补贴,浦东新区知识产权融资促进会为企业提供融资公益服务的方式,最终使知识产权小微企业综合融资成本降低至5%左右,远低于市面上9%左右的成本。

投贷联动基金

激活小微企业融资链

“今后,知识产权小微企业融资,将会比占空比更便捷。”浦东新区知识产权融资促进会副理事长薛景和的信心来自国内首创的知识产权投贷联动基金。

为占空比融资,浦东新区知识产权融资促进会找寻了20多家投资机构,最终4家机构投资。“信息不对称,企业与机构只能一家一家谈。今后,企业要融资,直接找知识产权投贷联动基金就行了。”

浦东知识产权投贷联动基金,由国有资本引导、民营资本参与,基金规模达1.315亿元。基金出资人包括上海科技创业投资(集团)有限公司、上海浦东科技融资担保有限公司、嘉兴汇美投资合伙企业、上海张江火炬创业投资有限公司、中银资产管理有限公司、上银瑞金资本管理有限公司等。“这里有国资有民资,有担保有银行,企业既可申请投资,也可找到其中的银行申请贷款,不必满世界找钱。”薛景和说。

这只基金按政府引导、市场化的原则运作,主要投贷方向为战略性新兴产业知识产权小微企业,其中张江高科技园区核心园投资比例不低于25%。

小微企业尚未成熟,投资风险较大。即使以知识产权质押融资,到期如遇企业资金紧张,无法还贷,银行通常不会继续放贷,企业因“缺血”而亡,知识产权由银行收回,却无法变现。由此,银行对知识产权小微企业投资动力不足。

为此,新推出的投贷联动基金探索多种形式的股权与债权结合融资服务方式,主要以贷后投、投贷额度匹配、可转债、认股权等形式,降低具有核心知识产权企业的贷款门槛和投资门槛。

“投贷联动,贷款可转成股权,即使企业坏账,银行收回的是含有入知识产权的股权,转让变现容易很多。”薛景和解释道,这样,知识产权“流转难”机制就可以有所突破。

而银行或投资机构参与知识产权投贷联动基金,可以直接分享高成长性企业的发展“红利”,获得更高的收益,同时,也可以拓展客户源,从中抓住未来成长为“独角兽”的公司。

“按现行政策,银行是不允许参与类似基金的,但借着上海自贸试验区的改革东风,相关银行总部鼓励创新,特批了相关‘通行证’。”薛景和表示,这提升了金融机构的投资活力,也激活了知识产权小微企业的融资生态链。

《 人民日报 》( 2016年06月07日 10 版)

分享让更多人看到

- 评论

- 关注

第一时间为您推送权威资讯

第一时间为您推送权威资讯

报道全球 传播中国

报道全球 传播中国

关注人民网,传播正能量

关注人民网,传播正能量